珠江人寿未来无忧重疾险多少钱?30岁投保案例(附费率表)

-

-

珠江人寿未来无忧重大疾病保险

谁能保——出生满30天到60周岁以下

保多久——终身

怎么交——一次交清、5年交、10年交、15年交、20年交、30年交

保什么——51种轻症(20%基本保额*3次)+103种重疾(赔付100%基本保额)+特定疾病(额外赔付50%基本保额)+身故+轻症豁免

多少钱——珠江未来无忧重疾险费率表

珠江未来无忧重疾险费率表(部分年龄)

1000元基本保额对应费率 单位:元

上图是以1000元为基本保额的部分费率表,从图中我们可以了解该产品的缴费期间有多种选择方式,假如你的保费预算较少,那么你可以选择20年交、30年交,其中30年交的投保年龄为0-40岁。

珠江未来无忧重疾险费率表怎么看?

以5岁男孩,30万保额,30年交为例子,对应过来年交保费为8.26×300=2478元,依次类推。

【案例演示】

30岁的吴先生投保了“珠江未来无忧重疾险”产品,30万的保额30年缴纳。年缴保费6282元。

吴先生将获得的保障权利如下:

1、51种轻症多次赔付

轻症一共可赔付3次,不分组也无间隔期,吴先生在等待期后首次患有轻症疾病的时候将会获得保险公司赔付的6万元的理赔金且可豁免后续的保费。

2、103种重疾

重症的赔付要求就是在等待期后,吴先生在认定医疗机构确诊后患有合同内约定的重大疾病,保险公司一次性赔付30万。

3、特定疾病

特定疾病其实也是就重大疾病中的“恶性肿瘤”,也就是人们口中的癌症。那么如果吴先生在等待期后患有癌症的话,那么保险公司将会按照合同赔付150%基本保额,也就是一次性赔付45万。

4、身故赔付

身故赔付是指吴先生在合同等待期后身故,那么保险公司将会按照已交保费的110%与基本保额两者中较小值赔付。

备注:等待期180天,因意外伤害原因导致保险事故不受等待期限制。等待期内因意外伤害以外的原因,确诊初次患合同约定轻症疾病、重大疾病、身故,无息返还已交保费,合同终止。

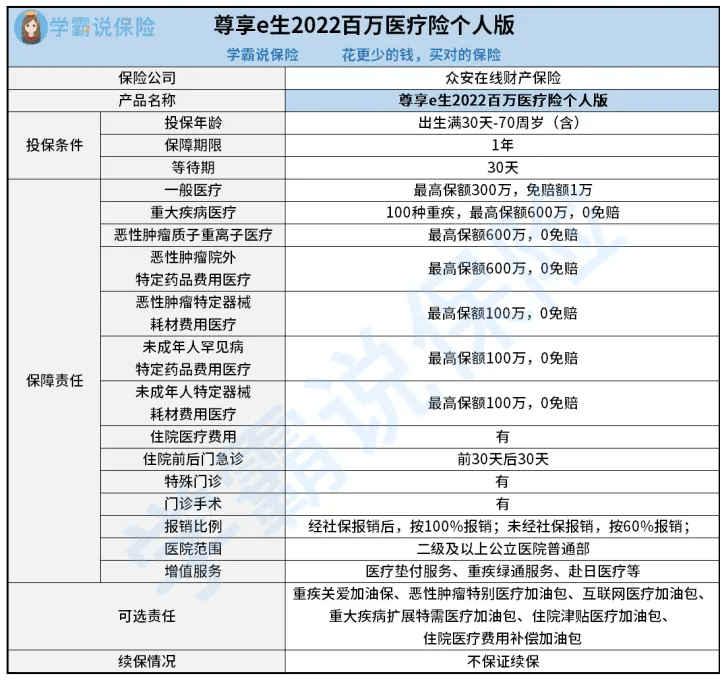

众安尊享e生旗舰版升级:质子重离子+癌症赴日医疗+特需医疗

-

-

众安尊享e生旗舰版最新升级

投保年龄:30天-60周岁(质子重离子责任仅适用于14-60周岁),可连续投保至80周岁。

保险期限:1年

等待期:30天,意外医疗、法律保险及连续投保无等待期。扁桃腺、甲状腺、疝气、女性生殖系统疾病的检查与治疗仅承担初次投保或非连续投保的合同生效120天后的费用。

【产品特色】

1、600万保额:不限医保100%赔付。

2、家庭投保:家庭共享1万元免赔额、法律纠纷补偿。

3、服务升级:癌症赴日医疗、质子重离子、智能核保、医疗垫付、重疾绿通。

重点说一下新增加的【可加购责任】:

1、癌症赴日治疗费用:制定赴日治疗方案和行程,预约日本医院和医生,赴日接机及生活安排,治疗期全程医疗翻译陪同。被保险人在指定日本医院接受治疗的、必须且合理的医疗费用,按70%的比例给付保险金,最高赔付100万元。治疗内容包括化学疗法、放射疗法、肿瘤免疫疗法、肿瘤内分泌疗法、肿瘤靶向疗法、肿瘤质子重离子疗法等。但手术治疗不在保险范围内。

2、质子重离子医疗:质子重离子治疗是国际公认的目前癌症最佳治疗方法之一,但医疗费用昂贵,社保也不予报销,加购质子重离子保险责任可协助安排在上海质子重离子医院就诊,解决质子重离子治疗费用高、预约难的难题。针对质子重离子医疗费用,按100%比例赔付,其中床位费限1500元/天。

3、指定疾病特需医疗:被保险人在等待期后初次罹患恶性肿瘤或良性脑肿瘤,在二级及以上公立医院特需部、国际部、VIP部(不包括观察室、联合病房和康复病房)接受治疗的,可报销必须且合理的住院医疗费用、特殊门诊医疗费用和住院前7天及出院后30天内的门急诊医疗费用。无论是否使用社保身份就诊,赔付比例均为100%,床位费限1500元/天。

备注:

1、总保额:未罹患恶性肿瘤,总保额为300万。罹患恶性肿瘤,国内医疗总保额为600万,赴日医疗保额100万。

2、分项限额:质子重离子医疗保险金的分项限额为100万。质子重离子医疗和特需医疗的床位费限1500元/天。

3、免赔额:

①未罹患恶性肿瘤,保单年免赔额为1万。罹患恶性肿瘤且住院,自确诊之日起,剩余保单年度及后续保单年度的免赔额为0。

②家庭共享免赔(可选):投保了同一订单下的所有被保险人共享1万元免赔额。如某一被保险人罹患恶性肿瘤且住院,自确诊之日起,该被保险人保单的免赔额为0,订单剩余被保险人共享1万免赔额。特需医疗费用不计入家庭共享免赔额。

③社保个人账户支付的金额和其他商业保险已报销部分可计入免赔额,但社保统筹或公费医疗报销部分不能计入免赔额。

新能源汽车专属保险准备好了 基准费率成关键焦点

-

-

业界期盼已久的新能源汽车专属保险条款已经和保险公司见过第一面了。日前,中国保险行业协会向各财险公司下发了新能源汽车综合商业保险示范条款征求意见的通知。业内人士认为,新能源汽车专属商业保险有三大亮点值得关注,一是专门针对新能源车电池的风险进行了条款设计;二是新能源车险的保障范围更加全面;三是明确了新能源车的保险金额,解决了以前长时间存在的争议。

据业内知情人士透露,在新能源车险条款正式发布时,中保协将同时发布基准费率,而后者才是关系到新能源车险定价的关键因素,也是目前业界关注的另一个焦点问题。

三大亮点引关注

对于新能源汽车专属保险征求意见稿,业内人士普遍表示,其更加有针对性、更符合新能源车的特点。其中,三大亮点被业界人士提及较多。

亮点之一是专门针对新能源车电池的风险进行了条款设计。《证券日报》记者看到,新能源汽车综合商业保险示范条款征求意见稿分为两个版本,一个是车电一体版,另一个是车电分离版。前者可承保被保险新能源汽车(含动力电池系统)的直接损失,后者可承保被保险新能源汽车车身(不含动力电池系统)的直接损失。

“对于消费者而言,新能源车险专属条款更有针对性了,增加了跟电池、电有关的保险责任,更符合保险标的的特征。”某财险公司车险负责人表示。

同时,针对新能源车特有的风险,上述示范条款还设计了附加意外漏电责任险等附加险种,保障的风险更有针对性。

不过,对于电池风险,也有业内人士指出,目前的示范条款对汽车电池的保障和车辆主机厂对电池的保障有一些重合之处。一般主机厂对电池提供5年/10万公里的质保承诺,但在车辆发生事故后电池功能受损由谁担责尚不明确。该人士表示,目前通行的做法是如果电池被撞毁了,车损险可以赔付,但如果电池没有撞毁只有功能受损,应该由谁担责存在争议,这一问题在新能源车险条款中也尚未看到明确答案,如何界定电池功能受损的原因需要借助其他技术手段。

亮点之二在于新能源车险的保障范围更加全面。首先是“发动机进水后导致的发动机损坏”属于普通车辆保险的免责范围,而在新能源车险中,主险的保险责任包含了涉水和水淹的情况;同时,因地震及其次生灾害导致的被保险车辆的损失和费用,也在传统车险的免责范围,而新能源车险明确了包含在保险责任之内。

《证券日报》记者对比中国保险行业协会机动车综合商业保险示范条款以及新能源汽车综合商业保险示范条款征求意见稿发现,前者的保险责任共有7条,后者共有12条,包括前者没有的盗抢,外部电网、电力系统故障,通信网络信号缺失,病毒、非法入侵或其他网络攻击等情形造成的车辆损失。

“这些保障责任不仅范围更宽,而且很有针对性,对消费者有很重要的意。”上述财险公司负责人表示。

亮点之三在于明确了新能源车的保险金额。上述新能源车险条款征求意见稿第十二条规定:“保险金额按投保时被保险新能源汽车的实际价值确定。”实际价值由投保人与保险人根据投保时的新车购置价减去补贴和折旧金额后的价格协商确定或其他市场公允价值协商确定。而在此前,各保险公司确定保额的做法并不一致,有的险企按补贴前的价格承保,但按照补贴后的价格赔付,导致消费者常有“高保低赔”的埋怨。

基准费率与车险定价最相关

在车险条款本身之外,《证券日报》记者在采访中发现,业界人士非常关注新能源汽车的基准费率,因为这是关系着车险定价的关键因素。

对于上述新能源车险征求意见稿中的保险金额的明确,有分析观点认为,按照补贴后的新能源汽车确定保额将让保费明显下降,甚至高达千元。但在采访中,也有业界人士表达了不同的观点。一位长期从事车险产品研究的负责人表示,按照车辆购置计算保费是以前的车险计算方法,车险改革后,现在的车险价格主要与车型有关而与车价本身的相关性很弱。“明确了保额是方便险企理赔操作,车价本身对保费影响不大,关键在于如何根据车型确定基准保费。”该负责人指出。

这一观点也得到了另外一家险企负责人的认可。他认为,车辆购置价和价格的关系很小,只有在发生车辆全部损失时才会涉及到保额的问题,不过,在现实中,车辆全损的概率约为万分之九,新能源车还可能会更低。所以,在新能源车保险条款之外,有意做大新能源车保险市场的险企都十分关心不同车型的基准费率将如何确定。

据业内知情人士透露,在新能源车险条款正式发布时,中保协会同时发布基准费率。届时,一套真正专属于新能源汽车的商业保险将正式与大家见面。

中国保信日前发布的报告显示,2013年到2017年年均承保新能源汽车增速达78.6%,年均保费增速为72.0%。2017年新能源汽车承保达171.7万辆,同比增速为47.0%,保费规模为101.6亿元,同比增速为50.4%。

未来的发展仍然具有很大的潜力,市场发展可期。中国汽车工业协会近期发布的数据显示,今年上半年,我国新能源汽车产销分别完成41.3万辆和41.2万辆,同比分别增长94.9%和111.5%,远高于行业平均增长速度。中国保信预计,到2030年,新能源汽车保费规模将达4700亿元。《证券日报》记者了解到,对新能源车险市场,各财险公司都保持着高度关注和积极参与。

最新指南

最新指南

- 1 “十五五”开局:15个省级“规划”各亮高招,保险如何登场?

- 2 香港20亿赔付重压背后:前海再保险、中再产险等托底,再保险筑牢风险最后防线

- 3 香港大埔宏福苑火灾 保险业迅速行动!

- 4 “偿二代”二期过渡期大限逼近,险企发债“补血”加速度!

- 5 业绩超预期持续催化 保险股行情不断升温

- 6 非车险“报行合一”落地!重塑考核,摒弃“唯规模论”!

- 7 中国太保发行155.56亿港元H股可转债

- 8 史上最强银保7月:规模新单增长100%,趸交新单大增200%

- 9 银保超越个险重登第一大渠道之位?上半年人身险市场裂变:银保成增长主引擎,个险新单期交罕见两位数下滑

- 10 中邮人寿举牌绿色动力H股!年内险资举牌21次,创近四年新高